作为去年强势板块,申万国防军工年涨幅57.98%,位居28大行业的第4位。虽然今年出现几次较大波动,但截至12月20日收盘,今年申万国防军工累计涨幅5.42%,位居行业的第14位。回顾2021年,军工板块由“事件驱动型”向“基本面驱动型”成功转型,机构资金愈发关注细分领域景气度、增速水平及持续性。展望明年,板块的逆周期性、长景气比较优势逐步被市场认知,板块的趋势性配置机会或逐步加强,建议在高景气板块中优中选优,重视航空发动机与导弹。

军工板块由“事件驱动”

向“基本面驱动”成功转型

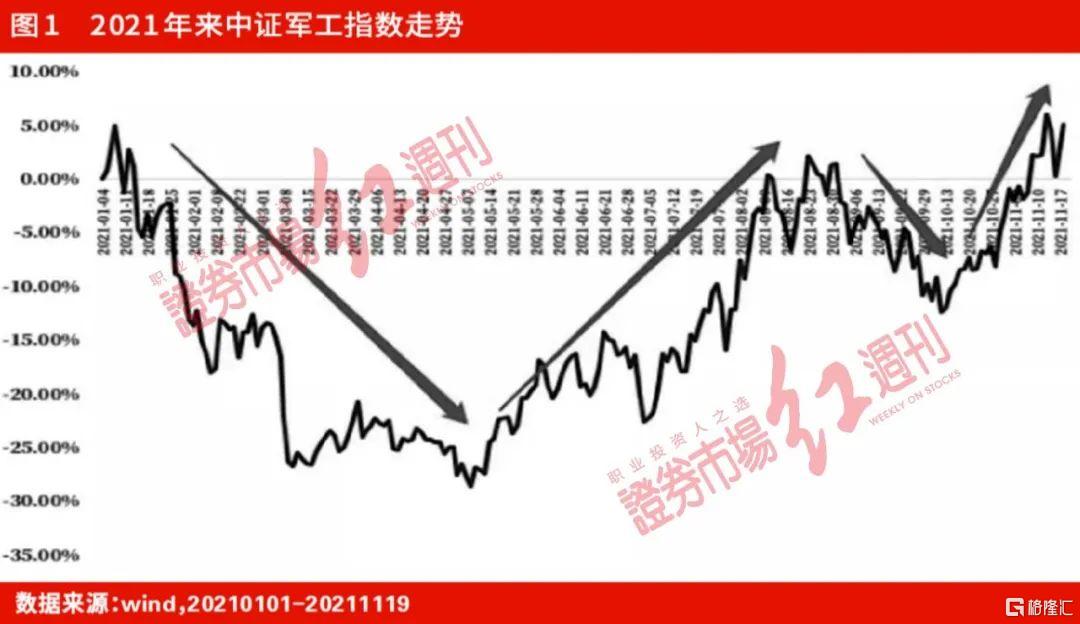

今年军工板块经历了几次较大的波动。年初板块从“十三五”末年的炒预期到“十四五”首年的炒兑现,报表端(年报&一季报)缺乏订单落地明显迹象,叠加风险偏好调整,1月7日至5月10日,申万国防军工一级指数下跌28.83%。

从5月11日至8月31日,申万国防军工一级指数上涨37.85%,其间7月1日至2日,炒主题的资金撤退,板块快速回调,但仅隔一个周末就再次拉升,标志着军工正在由“事件驱动型”向“基本面驱动型”逐步转变,市场开始侧重关注军工行业的业绩增速水平。

10月后,军工板块涨幅较为突出,主要系部分军工上市公司三季报环比数据继续超预期,行业整体前三季度累计增速较高,行业景气度得到进一步验证。

军工和其他行业的一大不同点,是“成本定价机制”,即规定武器装备的利润只能是生产成本的5%,该机制严格限制了军工企业的利润。但2017年前后定价机制进行了改革。鼓励军工企业在保证生产质量的前提下,主动降低生产成本并且释放利润。

定价机制之外,对于武器装备的采购合约的签订,从以前的短约到现在一次性3~5年的长合同,保证了军工企业未来3~5年的利润。

这两点导致军工行业的市场化越做越好,市场化程度的提高,最终反映到资本市场对于这个行业高景气度的看好。

目前,军工仍然属于小市值板块,中信国防军工指数成分股总体市值2.2万亿,占A股总市值不足3%,截至12月20日收盘,A股军工板块千亿市值以上的公司仅有5家,接近千亿市值的公司有两家,700亿至950亿出现明显断档,剩余均在650亿市值以下。军工行业整体市值偏小,高景气必然带来高关注,而产业链配套效率的提升又不会一蹴而就,由此高关注必然带来高波动,基于此投资选股更应强调确定性、高增速、高成长、可持续。

逆周期、长景气比较优势突出

紧抓“两赛道+两环节”

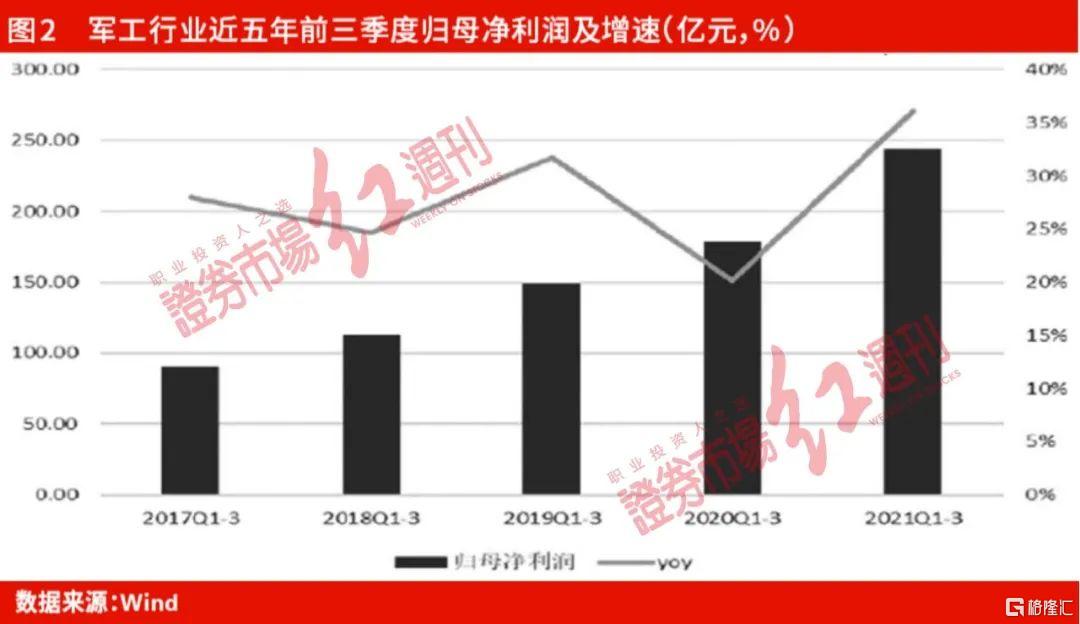

年底,就目前位置来看,资金进入年底冲刺阶段,军工板块波动加大。但军工板块前三季报已经逐步兑现了业绩的高增长,2021年前三季度,军工行业111家上市公司实现营业收入3366.62亿元,同比增长15.52%;实现归母净利润243.50亿元,同比增长36.14%,前三季度业绩增长明显;分季度来看,军工行业21Q3实现营业收入1148.87亿元,同比增长7.24%,实现归母净利润77.56亿元,同比增长14.57%。四季度是军工行业的交付高峰期,全年业绩增速或将得到进一步增强。

展望2022年行情,12月10日中央经济工作会议指出,“必须看到我国经济发展面临需求收缩、供给冲击、预期转弱三重压力”。在此背景下,军工板块的比较优势体现为:(1)需求端逆周期较强。军工作为专用赛道之一,和宏观相关度不高,多数主机厂及系统级供应商中报及三季报的合同负债大比例提高,“军工大订单、大额预收款”报表端得到确认。(2)供给改善,伴随中下游产能逐步扩产节奏陆续被确认,有望进一步推动板块盈利能力持续向好改善。(3)中长期景气度高,实现2027年百年建军目标前或都是军工行业发展的黄金时期,国防事业的发展与武器装备建设密不可分。

因此,明年军工投资要紧抓“两赛道+两环节”,在高景气板块中优中选优。“两赛道”,即军机(含发动机)、导弹;“两环节”,即“军工信息化”“军工材料”。同时,回归企业经营的本质,紧密跟踪产业链中长期供不应求、供需紧张、供需平衡但结构性产能不足的相关标的进行集中配置。

究其原因,稍早前,国防部在例行记者会上表示,“在装备建设总体形态上,淘汰一代装备、压减二代装备、批量列装三代以上装备……传统地面作战、近岸防御装备数量适度压缩,远海防卫、远程打击等新型装备加速发展”。先进装备如军机(含发动机)、导弹主线景气度的比较优势较为明显。细分赛道层面,军用信息化和军用材料多为市场重点看好的方向。通常情况下,先进材料和先进信息化技术多率先在军工领域展开应用。此类企业既有技术上的护城河,又可以向民品进行转化,通过规模效应提高工艺水平、控制生产成本、打开发展空间,成长为优质的企业。

-

中国船舶集团旗下资产整合提速 中船科技拟置入集团风电资产中国船舶集团旗下资产整合正在提速。12月28日晚,中国船舶集团有限公司(以下简称中国船舶集团)旗下的两家上市公司中船科技股...

中国船舶集团旗下资产整合提速 中船科技拟置入集团风电资产中国船舶集团旗下资产整合正在提速。12月28日晚,中国船舶集团有限公司(以下简称中国船舶集团)旗下的两家上市公司中船科技股... -

雅化集团向14名高管五折授予股票 激励对象包括多名锂业务核心员工为大力促进锂业务发展,雅化集团(002497 SZ)推出极具竞争力的股权激励方案。12月28日晚间,雅化集团披露限制性股票激励计划...

雅化集团向14名高管五折授予股票 激励对象包括多名锂业务核心员工为大力促进锂业务发展,雅化集团(002497 SZ)推出极具竞争力的股权激励方案。12月28日晚间,雅化集团披露限制性股票激励计划... -

嘉元科技持续扩产一周获223家机构调研 联手宁德时代扩产10万吨产能科创板公司嘉元科技(688388 SH)风光无限。近一周,223家机构踏破门槛,争相调研嘉元科技。公司回应,各项布局顺利推进。嘉元...

嘉元科技持续扩产一周获223家机构调研 联手宁德时代扩产10万吨产能科创板公司嘉元科技(688388 SH)风光无限。近一周,223家机构踏破门槛,争相调研嘉元科技。公司回应,各项布局顺利推进。嘉元... -

天赐材料拟8.2亿扩产电解液 拟投建20万吨锂电池电解液项目锂电行业景气之下,电解液龙头天赐材料(002709 SZ)持续加码主业。12月28日,天赐材料发布公告,公司拟在广东省肇庆四会市投...

天赐材料拟8.2亿扩产电解液 拟投建20万吨锂电池电解液项目锂电行业景气之下,电解液龙头天赐材料(002709 SZ)持续加码主业。12月28日,天赐材料发布公告,公司拟在广东省肇庆四会市投... -

木林森拟出资1.875亿设新能源公司 完善光伏和储能业务布局LED龙头企业木林森加速延伸产业布局。12月28日,木林森(002745 SZ)公布称,拟设立控股子公司朗德万斯新能源有限公司,注册资...

木林森拟出资1.875亿设新能源公司 完善光伏和储能业务布局LED龙头企业木林森加速延伸产业布局。12月28日,木林森(002745 SZ)公布称,拟设立控股子公司朗德万斯新能源有限公司,注册资...

-

中国船舶集团旗下资产整合提速 中船科技拟置入集团风电资产

2021-12-30 09:05:16

-

雅化集团向14名高管五折授予股票 激励对象包括多名锂业务核心员工

2021-12-30 09:04:04

-

嘉元科技持续扩产一周获223家机构调研 联手宁德时代扩产10万吨产能

2021-12-30 09:02:32

-

天赐材料拟8.2亿扩产电解液 拟投建20万吨锂电池电解液项目

2021-12-30 08:55:07

-

木林森拟出资1.875亿设新能源公司 完善光伏和储能业务布局

2021-12-30 08:53:15